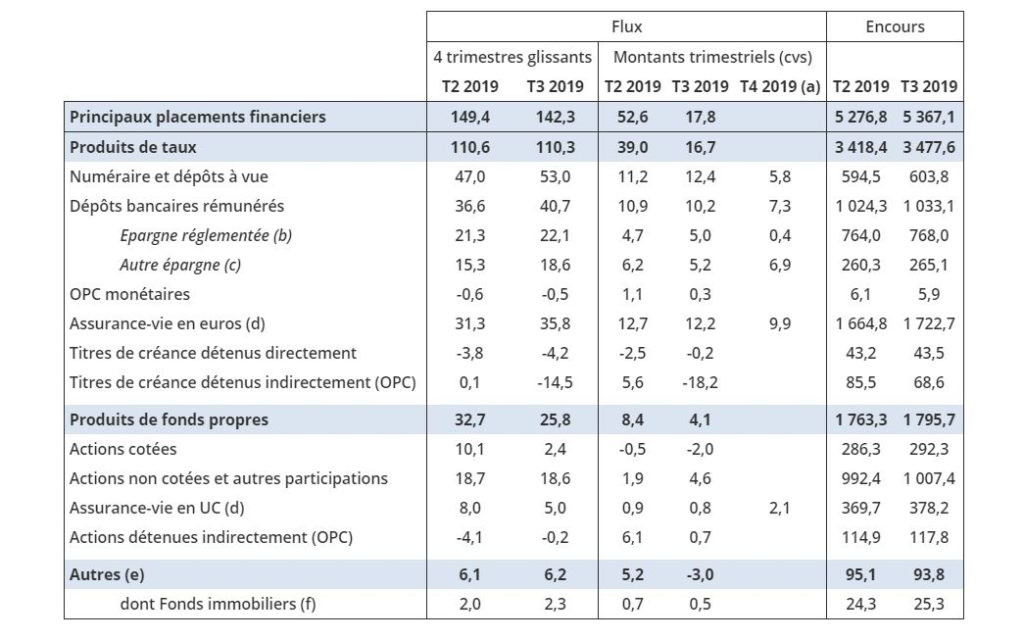

Les statistiques de la Banque de France du 3ème trimestre 2019 confirment que les ménages français sont toujours des épargnants importants. C’est environ 5 400 milliards d’euros de placements financiers qui sont détenus par les ménages au 30 septembre 2019, dont 3 500 en produits monétaires (principalement en dépôts bancaires et assurance vie). Pour donner un ordre de grandeur, le budget annuel de l’Etat est de l’ordre de 300 milliards et celui des prestations sociales de 530 milliards. Le stock d’épargne des ménages équivaut grosso-modo à 7 fois les budgets cumulés de l’Etat et des prestations sociales (retraite, assurance chômage, assurance santé, etc.) :

Ce sont là des masses de placements financiers assez considérables. C’est évidemment une bonne nouvelle de savoir que le ménage français moyen est plus fourmi que cigale malgré sa réputation. Si l’on ajoute à cela qu’environ 60% des français sont propriétaires de leur résidence principale, on peut déduire qu’il y a quand même eu un peu de richesse créée dans ce pays même si bien entendu il y a de la dette privée en contrepartie pour financer ces actifs. Mais actifs financiers et immobiliers il y a !

Pour environ 30 millions de ménages en France, le placement financier moyen est donc de 180 EUR par ménage (et de 83 EUR par personne pour les 65 millions de citoyens français), ce qui est nettement moins impressionnant que les chiffres en valeur absolue. Bien évidemment une moyenne n’a probablement guère de sens statistique sans prendre en compte l’écart-type par rapport à cette moyenne (le taux de répartition par catégorie socio-professionnelle). Mais pour un Etat affichant de gros besoins, cette masse de 3 500 milliards d’épargne monétaire des ménages va être une cible bien tentante.

La crise économique majeure en cours provoquée par la pandémie de coronavirus risque de faire fondre une partie de cette richesse soit car elle sera consommée par le renforcement de l’inflation provoquée par l’action des banques centrales créant de la monnaie sans rapport avec la production, soit empruntée par la République comme « l’emprunt sécheresse » de 1973, soit carrément taxée comme ce fut le cas lors de la faillite de Chypre en 2013. Les trois hypothèses reviennent d’ailleurs au même en termes financiers même si elles n’ont pas des effets psychologiques identiques.

Les placements en actions ont déjà perdu environ 30% de leur valeur. D’une façon ou d’une autre les placements dits « de taux » en principe plus sécurisés (dépôts bancaires et assurances vie) devraient plus ou moins connaître le même sort. Il va bien falloir payer toute cet effondrement économique d’une façon ou d’une autre. En tant de crise il vaut toujours mieux être endetté qu’épargnant. L’Histoire risque encore de le confirmer.